干货!2023年中国服装行业深度报告!

2023年1-12月,我国服装(含衣着附件,下同)累计出口1591.4亿美元,在2022年的高基数上,同比下降7.8%,比疫情前2019年同期增长8.5%。

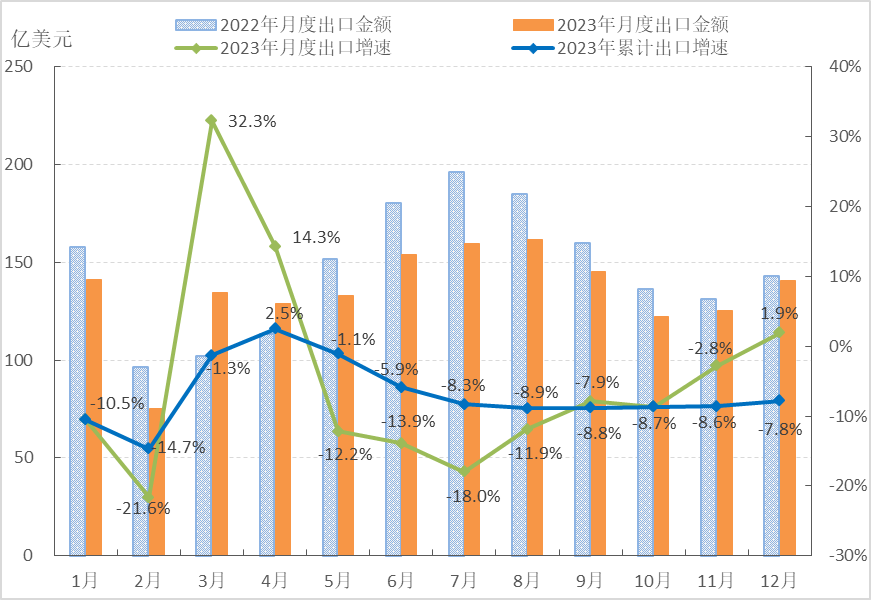

据中国海关统计,2023年1-12月,我国服装(含衣着附件,下同)累计出口1591.4亿美元,在2022年的高基数上,同比下降7.8%,比疫情前2019年同期增长8.5%。2023年是三年新冠疫情防控后经济恢复发展的第一年,我国服装出口顶住外部压力、克服内部困难,总体运行平稳,四季度向好趋势明显,对传统市场出口的下降一定程度上被跨境电商和新兴市场的增长所弥补。

01服装行业经济运行情况

服装生产明显下滑

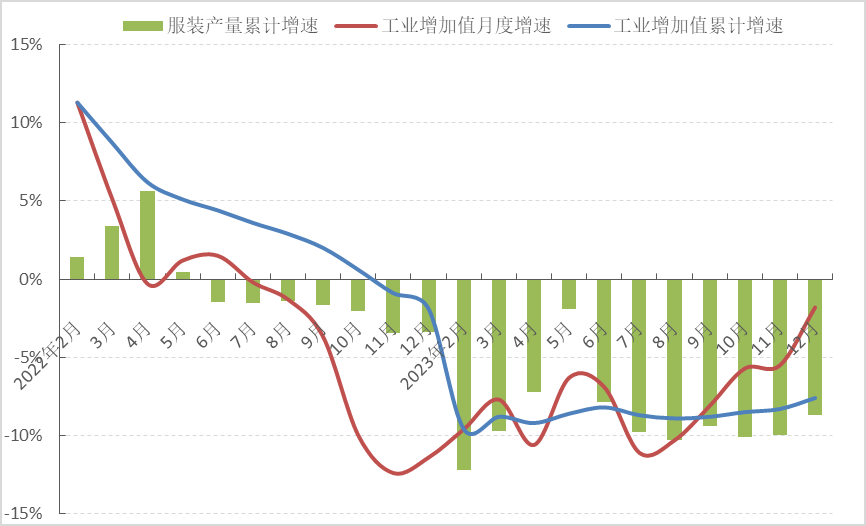

2023年,受外需收缩、内需增长乏力、成本上涨等因素影响,我国服装行业生产规模有所下降,工业增加值持续负增长。根据国家统计局数据,2023年1-12月,服装行业规模以上企业工业增加值同比下降7.6%,降幅比前三季度收窄1.2个百分点,比2022年同期加深5.7个百分点;规模以上企业完成服装产量193.9亿件,同比下降8.69%,降幅比前三季度收窄0.7个百分点,比2022年同期加深5.33个百分点。从服装主要品类产量来看,2023年1-12月,服装行业规模以上企业梭织服装产量为65.56亿件,同比下降15.01%,针织服装产量为128.33亿件,同比下降5.08%,降幅分别比2022年同期加深9.86和2.84个百分点。在梭织服装中,羽绒服装、西服套装和衬衫产量同比分别下降23.78%、9.37%和9.86%。

图1 2023年1-12月服装行业生产增速情况

数据来源:国家统计局

02内销市场持续回暖

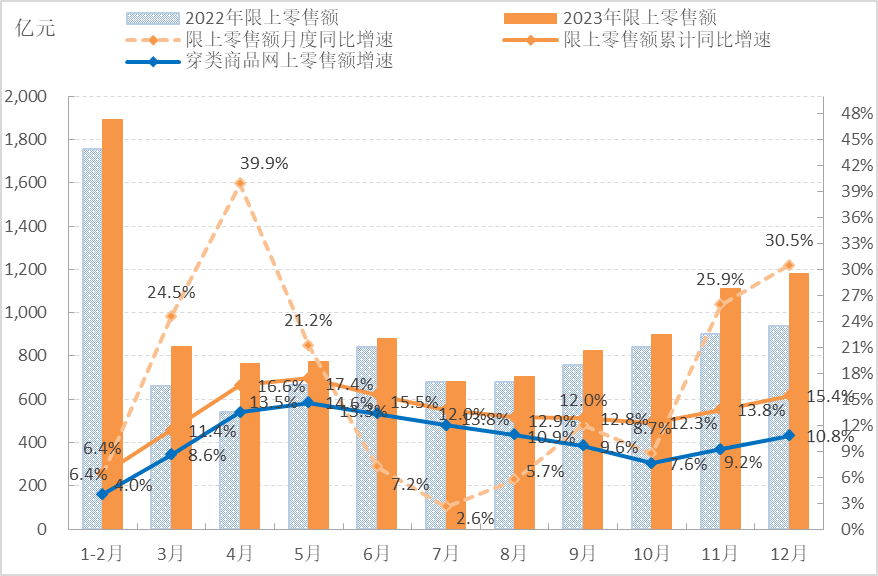

2023年,国内社会经济全面恢复,居民收入增长快于国民经济,就业形势大体稳定,为消费回暖提供保障。叠加产业供给不断优化、新业态新模式刺激潜在消费需求以及扩内需促消费政策落地显效等因素的有力拉动,我国服装内销市场实现较快增长,市场活力持续回升,消费需求逐渐释放。根据国家统计局数据,2023年1-12月,我国限额以上单位服装类商品零售额累计10352.9亿元,同比增长15.4%,增速比2022年同期提升23.1个百分点。四季度,受“双十一”购物节、秋冬装换季热销、节日需求集中释放以及低基数效应的拉动,11月、12月限额以上单位服装类商品零售额增速达25.9%和30.5%,全年限额以上单位服装类商品零售额和穿类商品网上零售额增速分别比前三季度加快2.6和1.2个百分点。

图2 2023年1-12月国内市场服装销售情况

数据来源:国家统计局

03服装出口负增长

2023年,受国际市场需求收缩、“去中国化”趋势加剧等因素影响,我国服装出口延续了去年四季度增速放缓的态势,出口下行压力加大,出口规模明显下降。根据中国海关数据,2023年1-12月,我国累计完成服装及衣着附件出口1591.4亿美元,同比下降7.8%,增速比2022年同期放缓11个百分点。在圣诞节、新年等节日消费需求提升及美国去库存显效等因素作用下,年末两月服装出口明显向好,11月降幅收窄至2.8%,12月当月服装出口恢复正增长,同比增长1.9%,全年服装出口降幅比前三季度收窄1.0个百分点。从量价关系来看,服装出口量价齐跌,出口数量为304亿件,同比下降1.0%,出口平均单价4.32美元/件,同比下降6.9%。其中,针织服装及衣着附件出口金额825.7亿美元,同比下降7.8%,出口数量同比下降0.8%,出口单价同比下降7.5%;梭织服装及衣着附件出口金额704.2亿美元,同比下降6.8%,出口数量同比下降1.4%,出口单价同比下降6.0%。

导致出口总额下降的主要原因是出口价格降幅较大。出口价格下降的原因,一是2022年出口价格涨幅较大,导致基数较高;二是国际市场消费能力弱,倾向低价商品,导致价格敏感度增强;三是国内PPI连续14个月负增长;四是中美利差扩大、人民币汇率贬值较大;五是单价较低的跨境电商出口比重提高。

图3 2023年1-12月我国服装及衣着附件出口情况

数据来源:中国海关

棉制服装出口降幅大于化纤服装

“涉疆法案”实施已一年有余,不仅严重影响我国对美国棉制品出口,对其他主要市场也产生负面连锁效应。根据中国海关数据,2023年1-12月,我国棉制服装出口506.7亿美元,同比下降10.8%;其中,棉制针织服装出口292.4亿美元,同比下降14.3%;棉制梭织服装出口214.2亿美元,同比下降5.6%。另外,我国对美国棉制服装出口85.0亿美元,同比下降18.1%;对欧盟棉制服装出口67.0亿美元,同比下降23.0%;对日本棉制服装出口30.5亿美元,同比下降23.0%。化纤服装已经成为我国服装出口的优势产品,出口金额为棉制服装的1.7倍,且降幅低于棉制服装。1-12月,化纤服装出口768.6亿美元,同比下降5.5%,其中对美国、欧盟和日本出口分别下降8.7%、19.5%和9.5%。

主要品类出口均呈下降态势

1-12月,主要服装出口品类中,除围巾/领带/手帕等服饰类产品出口增长8.1%外,其他服装品类出口均有不同幅度下降。大衣/防寒服、毛衫、运动服、婴儿服装等大类商品出口呈双位数下降,降幅分别为18.2%、10.3%、13%和20.7%。其他大类商品则呈个位数下降态势,裤类下降6.7%,裙类下降5.5%,衬衫下降6.1%,内衣下降7.4%,T恤下降1.6%。

从细分品类来看,附加值较高的西服、便服等通勤、社交类服装以及滑雪等运动服装出口继续保持增长,其中西服套装、便服套装出口金额同比分别增长7.2%和26.3%,滑雪等运动服装出口金额同比增长0.2%。除此之外,大衣、羽绒服等防寒服装、睡衣等家居服装出口金额同比分别下降18.2%和7.4%;针织类T恤衫和毛衫出口金额同比分别下降1.6%和10.3%。

对发达国家市场出口普降 俄罗斯与中亚逆势增长

从主要市场来看,我国对美国、欧盟和日本服装出口延续下降态势,对东盟服装出口呈先增后降趋势,对非洲和一带一路沿线国家和地区服装出口逆势增长。根据中国海关数据,2023年1-12月,我国对美、欧、日三大传统市场服装出口金额合计727.8亿美元,同比下降15.1%,占我国服装出口总额的45.7%,比2022年同期减少3.9个百分点。其中,我国对美国服装出口金额335.9亿美元,同比下降12.0%,降幅比2022年加深9.8个百分点;我国对欧盟服装出口金额265.5亿美元,同比下降19.5%,增速比2022年放缓22.5个百分点;我国对日本服装出口金额126.5亿美元,同比下降13.2%,降幅比2022年加深12.9个百分点。

9月以来,对美国月度出口增幅由负转正,9-12月各月增幅分别为4%、6.4%、2.1%和3%,连续四个月实现正增长,显示美国市场去库存已近尾声,市场需求增加,加之黑五圣诞季商品跨境出海势头强劲,我对美出口有复苏迹象。

从新兴市场看,对中亚、俄罗斯和非洲出口大幅增长。1-11月,对“一带一路”沿线国家出口461.6亿美元,同比增长1.4%;占比29%,增加2.6个百分点。对东盟出口155.1亿美元,下降4.3%;占比9.7%,增加0.3个百分点。对中亚五国出口130.2亿美元,增长16.7%,其中对哈萨克斯坦、塔吉克斯坦出口分别大幅增长72.5%和42.8%。对俄罗斯出口42.3亿美元,增长12.8%。对非洲出口88.4亿美元,增长15%。对拉丁美洲出口87.1亿美元,同比下降7.9%。对海合会六国出口52.6亿美元,同比下降6.6%。

2023年1-11月,越南出口服装285.1亿美元,同比下降12.6%;印度出口服装139.6亿美元,同比下降13.3%;印度尼西亚出口服装77.3亿美元,同比下降17.9%;土耳其出口服装173亿美元,同比下降5.5%。2023年1-10月,墨西哥出口服装45.1亿美元,同比增长5.6%。根据出口促进局(EPB)和孟加拉国服装制造商和出口商协会(BGMEA)的数据,2023年孟加拉国成衣出口473.9亿美元,同比增长3.67%。

东部省市出口下降,中西部比重稳步提升

东部地区仍占据我国服装出口的主导地位,中西部地区服装出口保持小幅增长,尤其是四川、新疆、广西等西部省份服装出口势头强劲,显示出服装产业梯度转移步伐持续加快。根据中国海关数据,2023年1-12月,我国服装出口前五大省份浙江、广东、江苏、山东和福建合计完成服装出口1094.9亿美元,同比下降10.1%,占我国服装出口总额的68.8%,比2022年减少1.8个百分点。其中,浙江、山东服装出口同比下降2.1%和2.7%,占全国服装出口比重分别提升1.3和0.6个百分点;广东、江苏和福建服装出口同比分别下降16.8%、16.0%和15.6%,占全国服装出口比重分别减少1.6、1.2和0.8个百分点。同期,我国中西部地区服装出口金额合计同比增长4.9%,占全国服装出口总额的21.7%,比上年同期提升2.6个百分点。其中四川出口增幅高达58.7%;湖北、新疆和广西出口金额同比分别增长31.3%、23.0%和12.6%;同时,湖南、江西和安徽服装出口金额分别同比下降31.8%、27.7%和8.4%。

04投资呈现小幅下降

在国内外市场需求整体疲弱、企业经营压力加大、市场预期不稳以及高基数等因素的影响下,我国服装行业投资信心略显不足,固定资产投资规模小幅下降,但降幅逐步收窄。根据国家统计局数据,2023年1-12月,我国服装行业固定资产投资完成额同比下降2.2%,比2022年下滑27.5个百分点,但降幅比上半年和前三季度分别收窄3.1和2.5个百分点。行业数字化、智能化转型升级明显提速,在新增固定资产投资项目中,以产能升级改造为主,涉及智能化设备的开发应用、智能工厂建设、供应链优化、品牌营销、渠道拓展、仓储物流等多个领域。

图4 2023年1-12月服装行业固定资产投资增速情况

数据来源:国家统计局

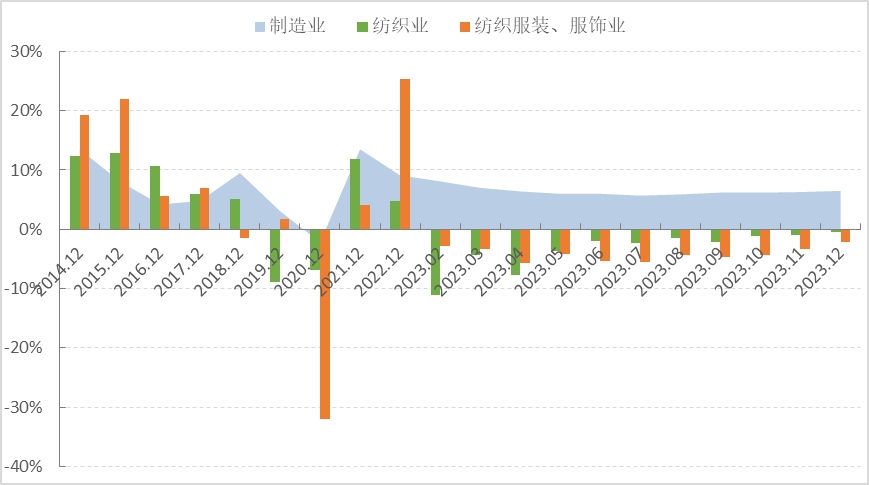

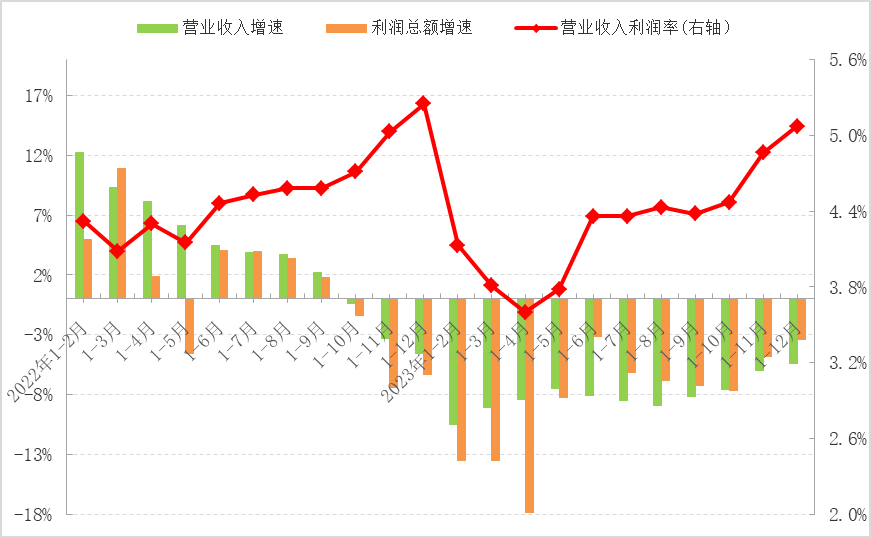

05运行质效严重承压

2023年,我国服装行业营业收入和利润总额的萎缩态势仍在延续,企业运行效率放缓,盈利难度加大,行业经济运行严重承压。根据国家统计局数据,2023年1-12月,我国服装行业规模以上(年主营业务收入2000万元及以上)企业13625家,实现营业收入12104.66亿元,同比下降5.40%,降幅比2022年加深0.84个百分点;利润总额613.82亿元,同比下降3.39%,降幅比2022年收窄2.95个百分点;营业收入利润率为5.07%,高于2022年0.11个百分点。受益于年末服装出口和内销的翘尾表现,行业效益指标明显改善,全年营业收入和利润总额降幅分别比前三季度收窄2.73和3.81个百分点,营业收入利润率比前三季度提高了0.69个百分点。

行业亏损面扩大,运行效率有所下降。根据国家统计局数据,1-12月,服装行业规模以上企业亏损面达20.8%,比2022年同期扩大2.07个百分点,亏损企业亏损额同比增长4.49%;三费比例为10.07%,高于2022年0.54个百分点;产成品周转率、应收账款周转率和总资产周转率分别为10.71次/年、6.40次/年和1.11次/年,同比分别下降3.64%、7.65%和5.00%,周转速度放缓显示行业运营压力加大。

图5 2023年1-12月服装行业主要效益指标情况

数据来源:国家统计局

06 2024年中国服装行业趋势展望

从国际市场来看,服装出口上行和下行因素并存,虽然出口压力短期内不会缓解,但是在发达国家补库存需求回升、加速拓展新兴市场、跨境电商等新模式快速发展的推动下,预计2024年我国服装出口态势将趋于稳健,价格企稳回升成为出口支撑因素,市场结构继续优化调整。同时,我国服装出口的下行压力短期内难以缓解,主要影响因素包括:

一是贸易保护主义和地缘政治风险因素导致国际环境不确定性增加,乌克兰危机、巴以冲突等外溢效应或将持续,世界主要经济体政治选举陆续展开,国际局势仍将处于动荡变革期,不利于全球贸易的稳定与发展。

二是欧美发达经济体紧缩货币政策滞后效应将持续显现,虽然欧美加息周期已经进入尾声,但通胀和利率水平仍处于历史较高区间,制约居民实际购买力和消费信心改善,不利于全球增长动能修复和国际需求回暖。

三是由于东南亚、南亚国家服装产业逐渐恢复,疫情红利终结以及国际采购策略的去中国化调整将进一步加速海外订单转移,全球供应链竞争加剧使我国服装出口下行压力增大。此外,人民币对美元汇率升值概率加大,汇率波动将削弱出口产品的国际竞争力,增加企业汇兑风险,对我国服装出口产生一定影响。

从国内市场来看,我国经济企稳向好发展为消费复苏创造了良好的条件和基础,预计2024年我国服装内销市场将延续恢复态势,但由于市场主体信心和预期仍有待改善,叠加2023年基数较高,内销市场增速或将有所放缓。多重利好因素将支撑服装内销市场持续改善:

一是政策优化叠加促消费稳增长政策显效发力,就业形势大体稳定,居民收入保持增长,有助于提升消费能力和意愿,促进内需市场提质扩容。

二是随着城市群建设以及新型城镇化和乡村振兴战略持续推进,电商平台和品牌企业加速布局下沉市场,带动服装消费需求进一步释放。

三是以Z世代、新中产、银发族和小镇青年为代表的新消费群体崛起,运动、国潮、绿色等新消费增长点结合线上线下融合发展的新零售模式持续激发市场活力,推动新业态、新场景发展壮大,服装企业通过研发创新、文化赋能、科技支撑等强化产品和品牌价值创造,从供需两侧助力服装内销市场持续回暖。

总体来看,2024年,国内外市场需求改善将有利于市场回升,进一步促进行业营收和利润修复,逐渐缓解市场主体压力并激发企业内生动力,形成供需两端相互促进的良性循环,推动行业经济稳步向好。服装行业需坚守“科技、时尚、绿色”的产业新定位,坚持稳中求进、以进促稳、先立后破的工作方针,加快现代化产业体系建设,持续推进产业基础高级化和产业链现代化,有效推动产业高质量发展。

数据来源:中国海关、国家统计局